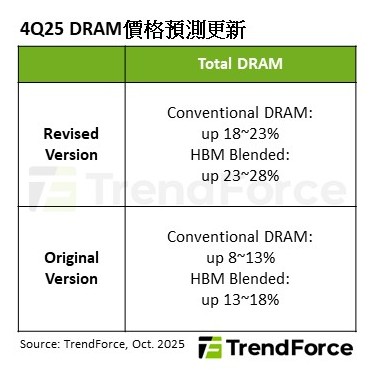

根據TrendForce最新調查,2025年第四季server DRAM合約價受惠於全球雲端供應商(CSP)擴充資料中心規模,漲勢轉強,並帶動整體DRAM價格上揚。儘管第四季DRAM合約價尚未完整開出,供應商先前收到CSP加單需求後,調升報價的意願明顯提高。TrendForce據此調整第四季一般型(conventional DRAM)價格預估,漲幅從先前的8-13%,上修至18-23%,並且極有可能再度上修。

展望2026年,預估server整機出貨量年增幅度將擴大至4%左右,且因各CSP積極導入高效能運算架構以支援大型模型運算,server單機DRAM搭載容量將隨之提高,推升整體DRAM位元需求優於預期,導致供給短缺情況延續。

由於server需求維持強勁,預期DDR5合約價於2026全年都將呈上漲態勢,尤以上半年較顯著。對比當前2026年HBM議價情況,隨著三大原廠於HBM3e競爭的格局形成,且買方有一定庫存水位,預計合約價將轉為年減。

TrendForce分析,2025年第二季時,HBM3e和DDR5仍有四倍以上價差,且前者能為供應商帶來較佳的獲利。然隨著DDR5價格持續走揚,兩者價差將於2026明顯收斂,於2026年第一季起,DDR5的獲利表現將優於HBM3e。

由於HBM3e和DDR5產能互相競爭,預期獲利結構翻轉後,供應商可能選擇進一步增加server DDR5供給量,以鞏固其獲利基礎。同時,因HBM3e價格漸趨穩定、需求動能仍強,也不排除供應商將爭取提高平均銷售單價(ASP)來平衡產品組合獲利。未來原廠在DDR5與HBM之間的產能配置與價格策略,將成為影響下階段市場走向的變數。

若有興趣進一步了解並購買TrendForce旗下半導體研究處相關報告與產業數據,請至https://www.trendforce.com.tw/research/dram查閱,或洽詢SR_MI@trendforce.com。

相關文章

相關報告