2009年2月19日---在全球經濟下半年面臨金融風暴強襲導致消費性需求急凍下,DRAM現貨價與合約價在第四季季均價跌幅高達40%,根據集邦科技(DRAMeXchange)最新調查統計。全球DRAM營收在2008年第四季也隨之大幅下滑40%QoQ,於08年第四季,DDR2 667Mhz 1Gb顆粒價格自10月初的1.25美元下滑至12月中最低0.58美元,跌幅高達近54%,合約市場,DDR2 1GB的模組價格則從十月上旬的13.5美元滑落至8美元,跌幅亦達40%。此外,全球DRAM廠自九月開始減產後,第四季全球DRAM廠的月平均投片量僅剩120萬片,與第三季相比已減少了20%,在匯率方面,由於韓圜貶值與日幣升值也讓部份DRAM廠在依本國貨幣計算營收時跌幅不一,這些因素造成第四季DRAM廠商營收的變化。

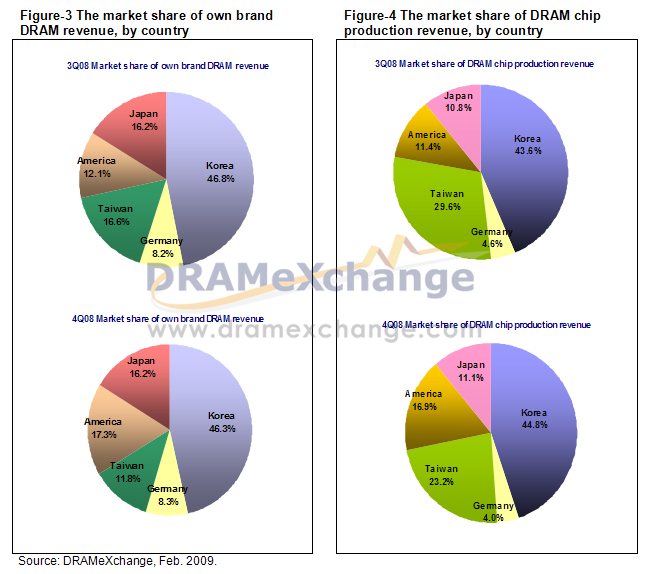

集邦科技統計全球DRAM廠營收排名提供兩表做參考,(一) 主表是DRAM廠自有品牌記憶體營收排名 (備註一),(二) 副表則以DRAM生產工廠為基準 (備註二)。

(一) 以全球DRAM廠自有品牌記憶體營收排名來分析,韓系廠商三星仍高居第一, 但由於合約價滑落近40%的影響下,三星第四季營收下滑43.1%,(由於韓圜與第三季相比貶值達28%, 以韓圜為營收單位計, 三星第四季DRAM營收僅衰退25%)。 海力士以美元計價營收下滑了38.6%(以韓圜營收計價衰退18%)。 美光則因財報結算在12月初,故營收是以9、10、11月三個月結算,因此顆粒平均價格比其他DRAM廠高,也使營收下滑幅度遠較其他各國DRAM廠為低,因此市占率由第三季的11.7%攀升至16.9%。奇夢達第四季仍有8%的市占率,但由於奇夢達已於1月23日宣佈申請破產保護進入重整程序,同時也停止與華亞科,華邦 的代工產能及關閉美國廠。因此,市佔率將於09年第一季大幅下降。

台系廠商如力晶、茂德方面,因為減產因素影響,加上第四季現貨顆粒價格下滑超過50%,庫存水位升高, 也讓台系DRAM廠如力晶與茂德營收衰退達73.6%與55.6%。(Figure-1)

以各國市占率版圖來分析,韓系廠商仍是DRAM產業的盟主,市占率高達46.3%,台系DRAM廠方面由於大幅減產的關係,由第三季的16.2%下滑至11.8%,下滑幅度約4.4%,美系及日系廠商仍各有17.3%及16.2%的市占率。(Figure-3)

|

表一: 2008年第四季全球10大DRAM廠自有品牌憶體營收排名

(公司營收含委外代工,代工廠則不包含代工銷售額) |

表二: 2008年第四季全球10大DRAM廠記憶體產出營收排名

(公司營收不含委外代工,加計代工廠營收) |

||||||||||||

|

排名

|

公司

|

Revenue

|

Market Share

|

排名

|

公司

|

Revenue

|

Market Share

|

||||||

|

4Q08

|

3Q08

|

QoQ

|

4Q08

|

3Q08

|

4Q08

|

3Q08

|

QoQ

|

4Q08

|

3Q08

|

||||

|

1

|

Samsung

|

999

|

1,758

|

-43.1%

|

24.5%

|

25.5%

|

1

|

Samsung

|

999

|

1,708

|

-41.5%

|

24.5%

|

24.8%

|

|

2

|

Hynix

|

843

|

1,373

|

-38.6%

|

20.7%

|

19.9%

|

2

|

Hynix

|

830

|

1,300

|

-36.1%

|

20.4%

|

18.9%

|

|

3

|

Micron

|

689

|

808

|

-14.7%

|

16.9%

|

11.7%

|

3

|

Micron

|

689

|

788

|

-12.5%

|

16.9%

|

11.4%

|

|

4

|

Elpida

|

643

|

1,086

|

-40.8%

|

15.8%

|

15.8%

|

4

|

Elpida

|

452

|

744

|

-39.2%

|

11.1%

|

10.8%

|

|

5

|

Qimonda

|

330

|

550

|

-40.0%

|

8.1%

|

8.0%

|

5

|

Inotera

|

250

|

346

|

-27.6%

|

6.1%

|

5.0%

|

|

6

|

Nanya

|

177

|

390

|

-54.6%

|

4.3%

|

5.7%

|

6

|

Nanya

|

212

|

657

|

-67.7%

|

5.2%

|

9.5%

|

|

7

|

ProMOS

|

111

|

250

|

-55.6%

|

2.7%

|

3.6%

|

7

|

Rexchip

|

182

|

250

|

-27.3%

|

4.5%

|

3.6%

|

|

8

|

Powerchip

|

78

|

294

|

-73.6%

|

1.9%

|

4.3%

|

8

|

Qimonda

|

163

|

314

|

-48.2%

|

4.0%

|

4.6%

|

|

9

|

Winbond

|

67

|

113

|

-40.5%

|

1.6%

|

1.6%

|

9

|

ProMOS

|

126

|

300

|

-58.0%

|

3.1%

|

4.3%

|

|

10

|

Etron

|

38

|

64

|

-41.2%

|

0.9%

|

0.9%

|

10

|

Winbond

|

100

|

136

|

-27.0%

|

2.4%

|

2.0%

|

|

|

Others

|

104

|

207

|

-49.6%

|

2.6%

|

3.0%

|

|

Powerchip

|

77

|

350

|

-78.1%

|

1.9%

|

5.1%

|

|

|

Total

|

4,080

|

6,893

|

-40.8%

|

100.0%

|

100.0%

|

|

Total

|

4,080

|

6,893

|

-40.8%

|

100.0%

|

100.0%

|

相關文章

相關報告