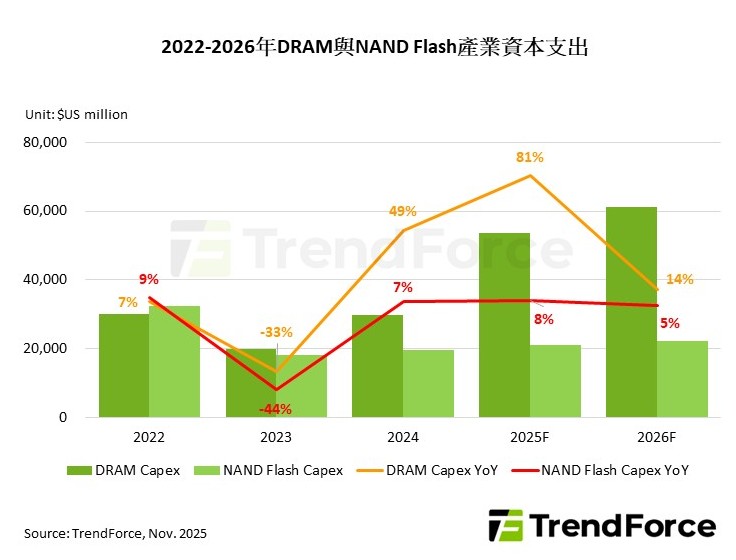

根據TrendForce調查顯示,隨著記憶體平均銷售價格(ASP)持續提升,供應商獲利也有所增加之下,DRAM與NAND Flash後續的資本支出將會持續上漲,但對於2026年的位元產出成長的挹注有限。DRAM和NAND Flash產業的投資重心正逐漸轉變,從單純地擴充產能,轉向製程技術升級、高層數堆疊、混合鍵合以及HBM等高附加價值產品。

其中,DRAM產業的資本支出在2025年預計將達到537億美元,預計在2026年進一步成長至613億美元,年增率達14%。NAND Flash部分,資本支出在2025年預計為211億美元,2026年預計小幅增長至222億美元,年增約5%。

在DRAM各供應商中,Micron被認為是最積極的廠商,其2026年資本支出預計達135億美元,年增23%,主要專注於1 gamma製程滲透和TSV設備建置。SK hynix的增幅也十分顯著,2026年預計為205億美元,年增17%,以應對M15x的HBM4產能擴張。Samsung預計投入200億美元,年增11%,用於HBM的1C製程滲透及小幅增加P4L晶圓產能。

TrendForce指出,目前在無塵室空間也有不足供應的情況,檢視所有DRAM供應商的產能空間,僅有Samsung與SK hynix仍有小幅擴大產線的機會,而Micron則需要等待其美國ID1新廠落成,最快2027年才能有產出,因此任何後續上修的資本支出對2026的位元產出貢獻皆非常有限。

而在NAND Flash各供應商中,Kioxia/SanDisk和YMTC因沒有DRAM業務,被認為是最積極擴大產能以鞏固地位的廠商。Kioxia/SanDisk預計投入45億美元,年增41%,加速BiCS8生產並投資BiCS9研發。Micron 2026年目標是微幅增加NAND Flash產能並專注於G9製程和enterprise SSD業務,預計資本支出年增幅達63%。相較之下,Samsung和SK Hynix/Solidigm則將縮減或限制NAND Flash資本支出,優先將投資轉向HBM和DRAM領域。

TrendForce分析,此次NAND Flash產業需求的爆發,主要受AI對儲存容量需求的急速攀升,以及HDD供應不足導致雲端服務供應商(CSP)轉單所帶動。此現象屬於結構性短缺,而非短暫的市場波動。

然而,過去數年產業經歷多次景氣循環,使部分廠商在資本支出與擴產策略上趨於保守。隨著2026年資本支出重心放在製程升級和導入hybrid-bonding而非擴產,將導致供應位元增幅有限,TrendForce認為,NAND Flash市場的供不應求狀態預計將延續2026年全年。

若有興趣進一步了解並購買TrendForce旗下半導體研究處相關報告與產業數據,請至https://www.trendforce.com.tw/research/dram查閱,或洽詢SR_MI@trendforce.com。

相關文章

相關報告